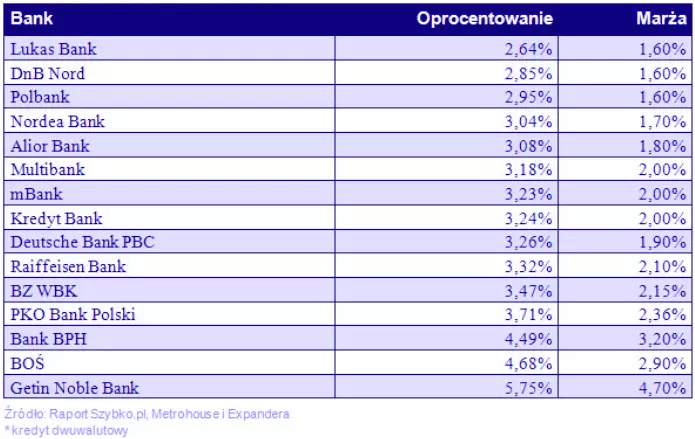

W kwietniu marże kredytów hipotecznych zostały atrakcyjnie obniżone. Największe obniżki, czyli 0,3 p.p., wprowadziły Polbank i Bank Nordea. Gospodarczy Bank Wielkopolski oraz Kredyt Bank wprowadziły odpowiednio obniżki o 0,2 p.p. Jednak nadal niewiele z banków oferuje marże na poziomie 1% lub niższą.

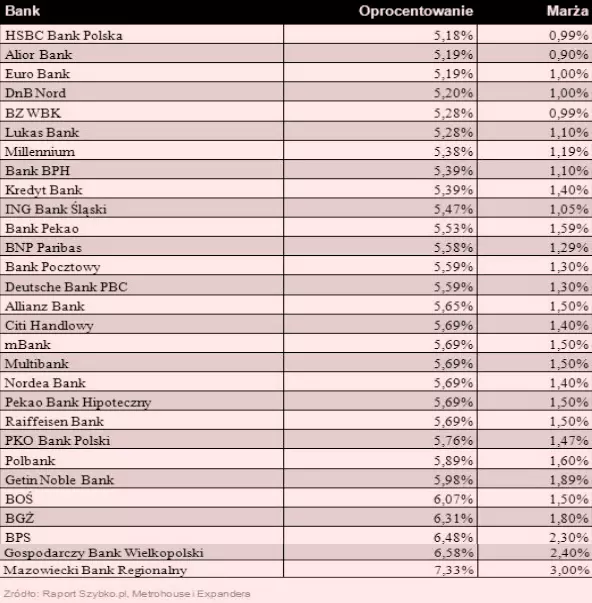

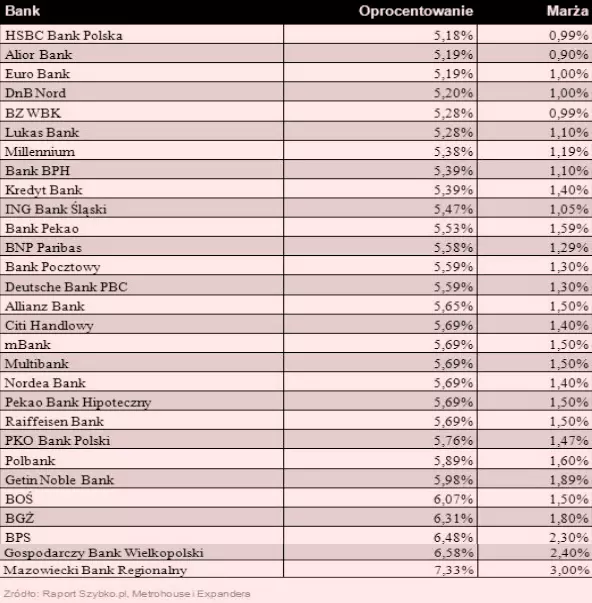

Jak wskazuje wspólny raport Metrohouse, Szybko.pl i Expandera – w maju najniższe oprocentowanie (5,18%) oferuje HSBC Bank. Drugie i trzecie miejsce zajmują Alior Bank i Euro Bank z oprocentowaniem 5,19%, a ostatnie Mazowiecki Bank Regionalny z oprocentowaniem 7,33%.

Oprocentowanie i marże kredytów hipotecznych w PLN

Kredyt na kwotę 300 tys. zł. przy wkładzie własnym 25%.

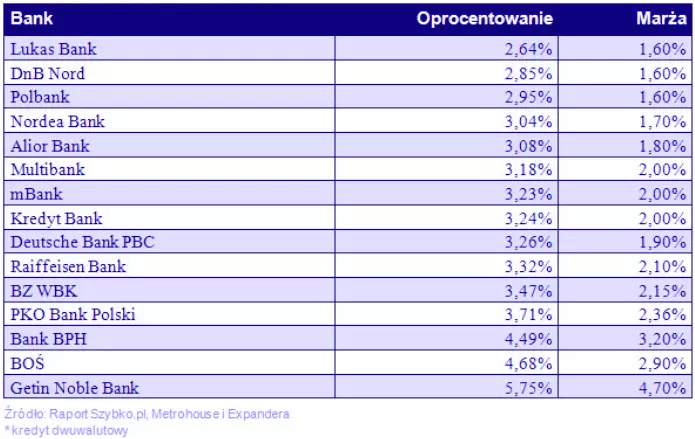

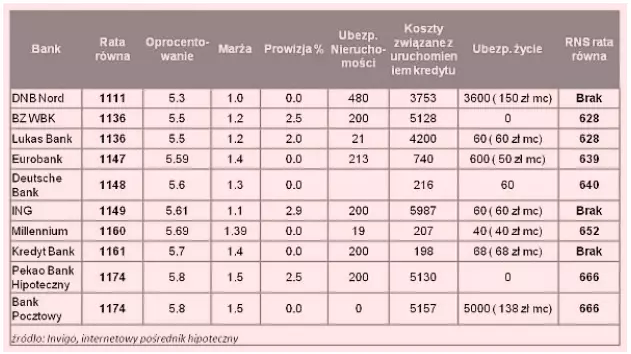

Kredyty hipoteczne w euro również zanotowały obniżki marż. Wprowadziło je jednak niewielu – na wyróżnienie zasługują: Polbank (o 0,3 p.p.) i Kredyt Bank (o 0,2 p.p.)

Oprocentowanie i marże kredytów hipotecznych w EUR

Kredyt na kwotę 300 tys. zł. wkład własny 25%

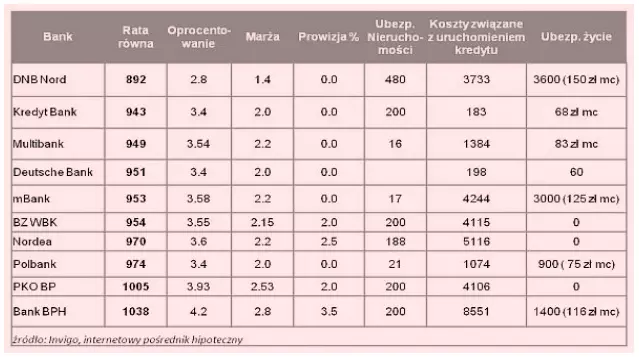

Oprocentowanie i marże kredytów hipotecznych w CHF

Kredyt na kwotę 300 tys. zł przy wkładzie 25%

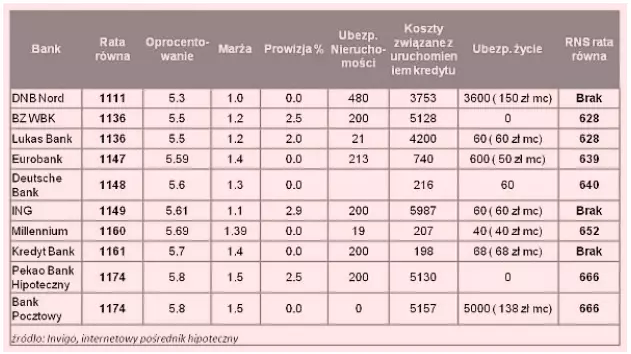

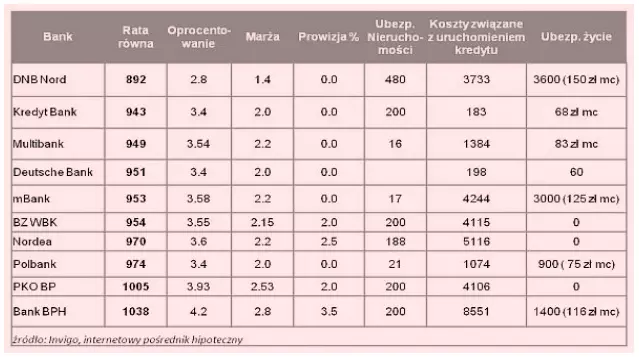

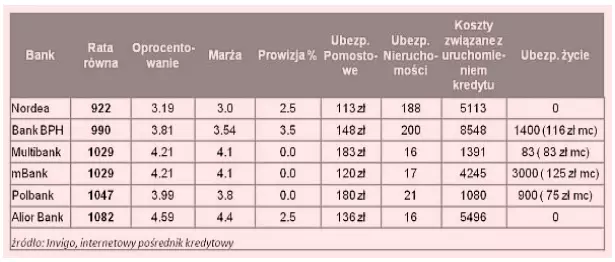

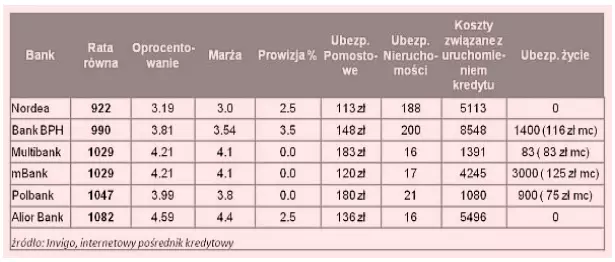

Kredyty hipoteczne wiosną rosną w popularność. Na rynku rozpoczął się nowy sezon więc banki postanowiły uzupełnić swoje oferty w coraz to nowsze promocje. Internetowy pośrednik hipoteczny, Invigo, opracował ranking najlepszych ofert kredytów hipotecznych na maj 2011 r.

Ranking jest opracowany na podstawie ofert dla klienta w wieku 30 lat który szuka kredytu na mieszkanie o powierzchni 30 m2 i wartości 250 tys. zł. Kredyt ma wynieść 200 tys. zł i będzie spłacany przez 30 lat.

Ranking kredytów hipotecznych w PLN – maj 2011 r.

Ranking kredytów hipotecznych w EUR – maj 2011 r.

Ranking kredytów hipotecznych w CHF – maj 2011 r.

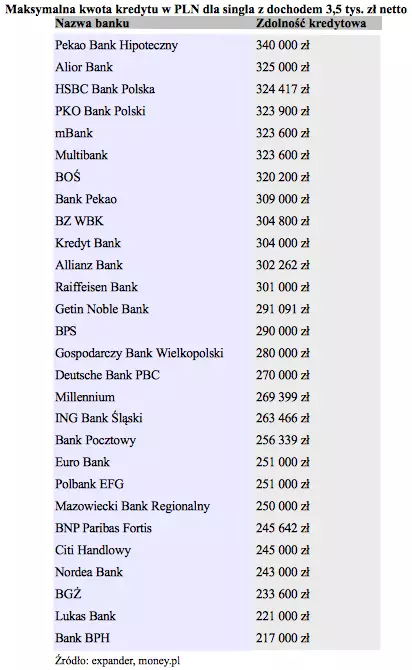

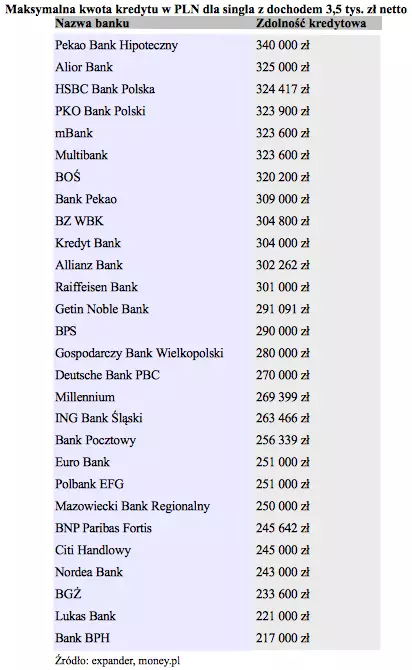

Kredyty hipoteczne niełatwo zaciągnąć. Najczęstsze odmowy udzielenia kredytu, na wymaganą przez nas kwotę, wiążą się z posiadaniem niskiej zdolności kredytowej. Banki różnią się w sposobie obliczania zdolności kredytowej – w niektórych przypadkach różnica w możliwej do uzyskania kwoty potrafi sięgnąć aż trzysta tysięcy złotych.

Dla singla który zarabia 3,5 tys. zł. netto wysoka kwota kredytu hipotecznego czeka w Alior Banku i HSBC Banku, czyli około 325 tys. zł. Tymczasem w Deutsche Banku i Millennium można liczyć na kredyt, ale w kwocie nie większej niż 270 tys. zł.

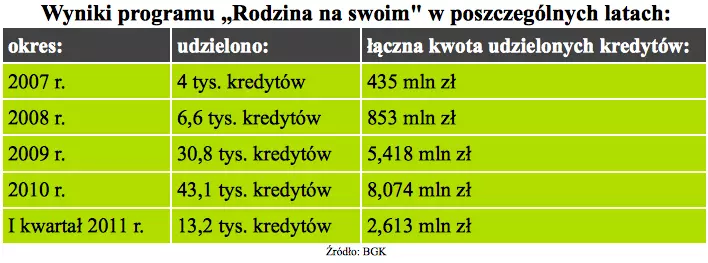

Kredyty hipoteczne z finansowym wsparciem państwa mają dobiec końca. W przyszłym tygodniu sejmowa podkomisja zajmie się projektem zmian w programie “rodzina na swoim”. Na główne założenia rządowej propozycji składają się przede wszystkim: ograniczenie programu rodzina na swoim do rynku pierwotnego, ograniczenie wieku kredytobiorców do 35 lat, ograniczenie przyjmowania wniosków do dnia 31 grudnia 2012 roku, oraz znacząca obniżka limitów cenowych.

Domy z rządowym dofinansowaniem buduje ponad siedemnaście tysięcy małżeństw. Ponad osiemdziesiąt tysięcy kupiło mieszkania – nowe lub z drugiej ręki.

Początki rodziny na swoim nie były zachęcające, przez niskie limity cen metra kwadratowego dopłaty dostawało zaledwie kilka procent rodzin kupujących mieszkania na kredyt. Po tym jak dwa lata temu zmieniły się zasady dofinansowania klienci mogą, dosłownie, przebierać w ofertach. W tej chwili limity cenowe są tak wysokie że można kupić mieszkanie prawie w każdej części dużego miasta – o ile nie będzie miało więcej niż siedemdziesiąt pięć metrów kwadratowych.

W banku na klienta często czeka wiele niespodzianek przy których nawet dorosły może poczuć się bezbronny jak dziecko. Wybierając jakikolwiek produkt finansowy czy będzie to konto, kredyt albo ubezpieczenie, sprzedawca ma obowiązek poinformować nas o wszystkich kosztach związanych z tym produktem – zawsze też musi nam wręczyć wszelkiego rodzaju załączniki do umowy, regulamin oraz szczegółową tabele opłat i prowizji, musi również wyjaśnić nam wszelkie inne wątpliwości.

W banku na klienta często czeka wiele niespodzianek przy których nawet dorosły może poczuć się bezbronny jak dziecko. Wybierając jakikolwiek produkt finansowy czy będzie to konto, kredyt albo ubezpieczenie, sprzedawca ma obowiązek poinformować nas o wszystkich kosztach związanych z tym produktem – zawsze też musi nam wręczyć wszelkiego rodzaju załączniki do umowy, regulamin oraz szczegółową tabele opłat i prowizji, musi również wyjaśnić nam wszelkie inne wątpliwości.

Bank aby zarabiać pobiera opłaty jednak klienci mają prawo obrony przed nieuczciwymi zachowaniami banków. Banki dosyć często manipulują informacją o oprocentowaniu, o wielkości tego oprocentowania, o czasie na jaki powinno się złożyć depozyt by to konkretne oprocentowanie dostać. Ponadto zdarzają się nadużycia jeżeli chodzi o kredyty hipoteczne czy kredyty gotówkowe, gdzie banki podają nieprawdziwe informacje o rocznej stopie oprocentowania kredytów.

Interesy zwykłych uczestników rynku finansowego są przedmiotem zainteresowania Komisji Nadzoru Finansowego która podejmuje działania mające na celu eliminacje nieuczciwych praktyk rynkowych – przy Komisji Nadzoru Finansowego działa sąd polubowny. Sąd polubowny zajmuje się sprawami całego rynku finansowego, rozstrzyga problemy klientów z podmiotami finansowymi.

Warto zwrócić uwagę na możliwości jakie stwarza instytucja polubownego rozwiązywania sporów, w szczególności mediacja. W ramach mediacji strony, przy pomocy bezstronnego mediatora, mogą przedstawić swoje argumenty i dojść do ugody bez konieczności poddania się władczemu rozstrzygnięciu sporu przez sąd – takie rozwiązanie ma wiele zalet, należą do nich: stały, z góry znany koszt, minimum formalności, elastyczna formuła dająca stronom wpływ na sposób rozwiązania sporu i warunki ugody.

Kredyty hipoteczne – zmiany ich cen i oprocentowania zależą od wielu rynkowych czynników, między innymi, wysokości bezrobocia. Ostatnia informacja o poziomie bezrobocia podana przez Ministerstwo Pracy i Polityki Pieniężnej – trzynaście i jedna dziesiąta procent – w kontekście makroekonomicznym nie jest specjalnie dobrą wiadomością, tym bardziej mimo tego że zbliża się okres letni, a więc sezon wakacyjny i prace, w związku z tym, sezonowe powinny się już rozpoczynać. Na razie widać że tego niema, chociaż może to być spowodowane tym że część obywateli po prostu wraca z Wielkiej Brytanii i Irlandii i to oni się rejestrują jako bezrobotni. W prognozach ten czynnik jest dosyć trudno uwzględnić ponieważ nie wiadomo jaka liczba osób faktycznie wraca, a to potrafi zdecydowanie powiększyć krótkoterminowe bezrobocie. Jeśli faktycznie bezrobocie będzie utrzymywało się powyżej trzynastu procent to na pewno nie będzie to dobrą informacją ani dla państwowego budżetu ani dla polskiej gospodarki.

Jak się zachowa Rada Polityki Pieniężnej?

Eksperci twierdzą że Rada Polityki Pieniężnej, z reguły, boi się podnosić stopy w momencie kiedy bezrobocie jest jeszcze w trendzie wzrostowym gdyż było by to, w pewnym sensie, działanie na ochłodzenie gospodarki, która wcale nie radzi sobie tak dobrze. W tej chwili jednak te pierwsze symptomy spadku bezrobocia widać. Jednak aby Rada Polityki Pieniężnej poczuła odwagę do kolejnych i większych podwyżek potrzebny jest dużo wyraźniejszy spadek. Eksperci uważają że dosyć jasne jest iż nie jesteśmy na końcu podwyżek stóp procentowych a raczej, można powiedzieć, na końcu początku tego całego cyklu i jeszcze sporo przed nami.

Jak stopy procentowe wpłyną na kredyty hipoteczne?

Większość analityków twierdzi że stopy procentowe będą dalej rosły. Jest duże prawdopodobieństwo że dotyczyć będzie to także stóp procentowych w sferze euro. Podwyższenie stóp procentowych w Polsce najprawdopodobniej będzie podtrzymywać stosunkowo dobry kursy złotego czyli zmniejszać koszt obsługi kredytu poprzez kanał kursowy.

Przeczytaj wszystko o stopach procentowych

Dwadzieścia procent wkładu własnego oraz minimum półtora tysiąca wolnych środków po odliczeniu raty kredytu to rekomendacje jakie Komisja Nadzoru Finansowego przekazała bankom. Do 23 sierpnia banki będą musiały wprowadzić pierwsze z obostrzeń dotyczącej polityki kredytowej. Spowoduje to spadek liczby udzielonych kredytów o 10 procent.

W tej chili ten wkład będzie obligatoryjny a co za tym idzie to fakt że większe kredyty czyli kredyty hipoteczne na wyższe kwoty (więcej niż 300 tysięcy) ilościowo w walucie spadną. Konkretnie te kredyty, z punktu widzenia relacji raty w walucie do raty w złotówkach, wydadzą się jeszcze bardziej atrakcyjne ponieważ im większy kredyt tym różnica w racie jest jeszcze bardziej znacząca – klient finalnie decydując się na kredyt w walucie tym się kieruje.

Kolejne z obostrzeń dotyczyć będzie zdolności kredytowej. Teraz kredytobiorcy po spłaceniu raty będzie musiała pozostać połowa przeciętnych zarobków czyli około 1500 złotych miesięcznie. Wyraźnie to jest kierunek gdzie kredyt jest dla osób które zarabiają dużo więcej. Jak łatwo się domyśleć to obostrzenie spowoduje zmniejszenie liczby kredytobiorców.

Choć zdolność kredytowa w dużej mierze zależy od samego banku to rozpiętość pomiędzy bankami w obliczaniu zdolności kredytowej jest olbrzymia. Zdolność z jednego banku potrafi być podwojona w innym banku. Kwestia jest tylko tak naprawdę ceny więc tu nie powinno być problemu. Jeżeli w jednym banku nie jesteśmy w stanie zrealizować takiego kredytu to inny bank ma tak skonstruowaną zdolność kredytową że będzie w stanie nam ten kredyt uruchomić. Oczywiście to też wpłynie na rynek i też część klientów w ten sposób będzie z tego rynku wyrzucona.

Rekomendacje Komisji Nadzoru Finansowego mogą odbić się teraz na całym rynku nieruchomości zwłaszcza w sytuacji gdy ceny nieruchomości drgnęły. Ceny zaczęły rosnąć. Przełom pierwszego i drugiego kwartału był bardzo kiepski dla rynku nieruchomości. Natomiast od mniej więcej dwóch miesięcy rynek ruszył bardzo mocno z miejsca i ceny nieruchomości w niektórych firmach zaczęły być podnoszone. Ale zmniejszeń liczby klientów od dziesięć być może nawet piętnaście procent jest dużo. To może spowodować pewnego rodzaju wyhamowania tych cen.

Same rekomendacje KNF-u analitycy finansowi oceniają dobrze. Mają one w przyszłości zapobiec powstawaniu bańki spekulacyjnej oraz sytuacji w której kredytobiorcy nie mogą spłacić kredytu.

Komisja Nadzoru Finansowego robi wszystko by wyeliminować z Polski tak popularne kredyty walutowe. Dziś jest ich ponad 300 tysięcy a suma zadłużenia wynosi ponad 165 miliardów złotych czyli niemal dwukrotnie więcej niż kredytów hipotecznych w złotówkach. Zdaniem części ekonomistów w przypadku kolejnego zamieszania na rynku finansowym oraz mieszkaniowym może to wywrócić nasz system bankowy. Z drugiej strony kredyty walutowe to rata niższa o co najmniej kilkanaście procent a przy niskich zarobkach młodych Polaków liczy się każda złotówka. Poza tym rząd zamierza zlikwidować program rodzina na swoim a wtedy kredyty walutowe pozostaną jedyną szansą na niższą ratę. Kłopoty finansowe trudno jest przewidzieć lecz oczywiste jest to że kraje Eurolandu są w tej chwili w bardzo dużej recesji i ta sytuacja się nie zmieni. To powinno wpłynąć z jednej strony na słabość euro. A z drugiej strony Europejski Bank Centralny napewno w tej sytuacji nie będzie podnosił stopę procentową. W tym sensie można liczyć cały czas na niższe oprocentowanie i na osłabienie kursu euro wobec złotówki. W tej sytuacji kredytobiorca wygrywa dwa razy. Raz bo płaci niższe raty a dwa to to że stoi przed ogromną szansą że kredyt w części spłaci się sam. Jednak ten tryb myślenia może okazać się czystą spekulacja. A mianowicie jest duże prawdopodobieństwo że ten scenariusz się zrealizuje ale jest też możliwość że nie i wtedy kredytobiorca będzie miał problem. Takie rozwiązanie jest dobre dla osób świadomych, dla osób które posiadają wiedzę ekonomiczną i wiedzą co się może stać. Większość jednak osób które zaciągają kredyty hipoteczne takiej wiedzy po prostu nie posiada. Niższa rata dzisiaj nie oznacza zawsze. Polska gospodarka też ma problemy. Mówi się coraz głośniej o problemach z długiem publicznym, z dziurą budżetową i możliwe jest że Polska może mieć jeszcze większe problemy a niżeli Euroland. Z tego względu wcale nie jest powiedziane że złoty będzie się umacniać lecz może się stać wręcz przeciwnie. Wtedy będzie problem może nie z ratami kredytowymi, bo rzeczywiście niskie oprocentowanie sprawia że mamy w miarę prawie cały czas dogodne odsetki, ale z rosnącym zadłużeniem przy kredycie hipotecznym i okaże się że mamy mieszkanie za 400 tysięcy i jesteśmy bankowi winni w przeliczeniu na złotówki 500 albo 550 tysięcy.

Więc jaki kredyt dzisiaj wybrać?

Większość ekspertów twierdzi że rodzina na swoim to jest najlepsze dzisiaj rozwiązanie jeśli chodzi o kredyt hipoteczny. Korzystać z tego programu trzeba jednak szybko ponieważ jak już wiadomo nie zabawi on na długo.

Na czym polega program rodzina na swoim?

Rodzina na swoim to program rządowy polegający na dopłatach do kredytów hipotecznych. Jego pierwotnym celem jest pomoc młodym małżeństwom, oraz osobom które samotnie wychowują dziecko, w zdobyciu mieszkania bądź nowego domu. Rząd organizuje dopłaty (nawet 50%) do odsetek kredytów hipotecznych przez pierwsze osiem lat spłaty tych kredytów. Ściślej mówiąc wysokość tej dopłaty zależy od oprocentowania które ustalane jest według ustawy: średnia trzy miesięcznej stopy WIBOR przez ostatnie trzy miesiące powiększona o dwa punkty procentowe.

Ile taka opłata może wynosić?

Jeżeli weźmiemy pod uwagę kredyt w wysokości 300 tysięcy złotych którego okres spłaty wynosi 30 lat to rata takiego kredytu będzie wynosiła około 2 tysiące złotych. W tym sensie można liczyć na dopłatę rządową w wysokości od sześciuset do nawet ośmiuset złotych miesięcznie.

Dlaczego warto skorzystać z takiego programu?

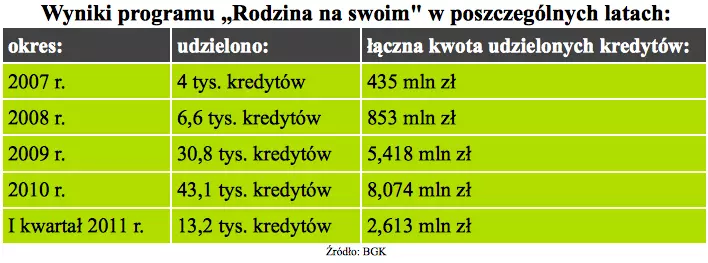

Najważniejsze jest to że dopłaty rządowe do kredytów hipotecznych są bezzwrotne czyli jeżeli nasza dopłata wynosi 680 złotych miesięcznie to w przeciągu pierwszych ośmiu lat spłaty dostaniemy od rządu blisko 75 tysięcy złotych które nigdy nie będziemy musieli zwrócić. O tym że ten program bardzo dobrze oddziałuje na kredytobiorców świadczy fakt jak zwiększała się jego popularność w ostatnim czasie. Program wystartował w 2007 roku jednak przez pierwsze dwa lata kredytobiorcy wykazywali dość nikłe zainteresowanie. Prawdziwy ’boom’ na kredyty rodzina na swoim nastąpił w roku 2009 w którym udzielono kredytów o prawie pięć i pół miliardowej wartości w złotówkach. Natomiast w pierwszych trzech kwartałach 2010 roku wartość udzielonych kredytów z rządową pomocą znacznie przekroczyła 2009 rok. Z tego właśnie względu 2011 rok to czas który może okazać się ostatnią chwilą na kredyty hipoteczne rodzina na swoim. Ze względu na rosnące zadłużenie państwa rząd rozpatruje rozwiązanie tej popularnej hipotecznej pomocy.

Kredyt mieszkaniowy to bardzo popularna inwestycja. Generalnie kredyty hipoteczne cieszą się popytem u ludzi młodych lecz często nas zastanawia jak banki zarabiają na naszych starszych obywatelach. Odpowiedź – odwrócona hipoteka czyli mieszkanie zamiast wnuczkom bankowi. W zamian seniorzy otrzymają dożywotnie renty a po ich śmierci banki przejmują mieszkania. Mimo że na rynku jest już taka możliwość rząd chce doprecyzować zasady odwróconej hipoteki. Odwrócona hipoteka sprawdziła się w Stanach Zjednoczonych, Wielkiej Brytanii i Niemczech więc czy będzie tak samo w Polsce? Nad tym założeniem zastanawia się wielu ekonomistów. Faktycznie w krajach zachodnich nie ma takiej tradycji jaka wytworzyła się u nas przez te ostatnie dekady. Polacy słyną z rodzinności i jakby podkreślić tą wartość tradycyjnie przekazują mieszkania kolejnemu pokoleniu. Jednak jeśli nie mamy komu przekazać naszej nieruchomości to można podpisać umowę z bankiem który wypłaci nam co miesięczną rentę w zamian za mieszkanie przekazane po śmierci. Ustawa rządu zabezpiecza też spadkobierców przed przejęciem mieszkania za bezcen w przypadku gdyby starsza osoba zmarła kilka lat po podpisaniu umowy. Ustawa ta mówi że spadkobiercy będą mieli prawo w dowolnym momencie (do sześciu/dwunastu miesięcy) po śmierci osoby bliskiej wykupić to mieszkanie czyli oddać te pieniądze bankowi.

Bank zanim podpisze umowę dokona wyceny mieszkania. Bank będzie brał pod uwagę nie całą wartość nieruchomości ale na przykład 50 czy 60 procent. A to oznacza mniej niż więcej że często nasze mieszkanie, nie koniecznie w centrum dużego miasta tylko na jego obrzeżach, nie będzie warte milion czy dwa miliony złotych tylko znacznie mniej. Jeśli więc założymy że posiadamy mieszkanie warte 300 tysięcy złotych to bank co miesiąc mógłby wypłacić kobiecie około 550 złotych a mężczyźnie około 800 złotych. A to oznacza wykup przez bank od mężczyzny mieszkania wartego 300 tysięcy złotych w 18 lat. A od kobiety w 23 lata płacąc przy tym 160 tysięcy złotych. Warto zauważyć że to my musimy skalkulować okres w jakim musi być wypłacana ta odwrócona hipoteka. Przecież nie chcemy by zdarzyło się tak że pieniądze się skończyły a my mamy po 80 czy 90 lat.

W banku na klienta często czeka wiele niespodzianek przy których nawet dorosły może poczuć się bezbronny jak dziecko. Wybierając jakikolwiek produkt finansowy czy będzie to konto, kredyt albo ubezpieczenie, sprzedawca ma obowiązek poinformować nas o wszystkich kosztach związanych z tym produktem – zawsze też musi nam wręczyć wszelkiego rodzaju załączniki do umowy, regulamin oraz szczegółową tabele opłat i prowizji, musi również wyjaśnić nam wszelkie inne wątpliwości.

W banku na klienta często czeka wiele niespodzianek przy których nawet dorosły może poczuć się bezbronny jak dziecko. Wybierając jakikolwiek produkt finansowy czy będzie to konto, kredyt albo ubezpieczenie, sprzedawca ma obowiązek poinformować nas o wszystkich kosztach związanych z tym produktem – zawsze też musi nam wręczyć wszelkiego rodzaju załączniki do umowy, regulamin oraz szczegółową tabele opłat i prowizji, musi również wyjaśnić nam wszelkie inne wątpliwości.