Rynki papierów wartościowych to najistotniejsze dzisiaj waluty. Nie ma dramatu, spadki są ale głownie w Europie zachodniej. Można powiedzieć że Warszawska Giełda Papierów Wartościowych trzyma się mocno. Ogólnie nie jest źle ale jest też o czym myśleć. A mianowicie, można powiedzieć że ostatnio frank szwajcarski “zanurkował”. Bowiem kilka dni temu komisarz Unii Europejskiej do spraw energii Gunther Oettinger powiedział że sytuacja wymyka się z pod kontroli (chodzi oczywiście o sytuacje w Japonii). Otettinger zaznaczył że “nadchodzące godziny mogą przynieść jeszcze katastrofalne wydarzenia”. Rynki na słowa komisarza zareagowały paniką i dzięki temu frank szwajcarski wzmocnił się w stosunku do złotego do ponad 3 złotych 28 groszy.

Eksperci jednak twierdzą że nie należy się poddawać ponieważ frank był w trendzie wzrostowym od 2008 roku (z pewną przerwą), potem nastąpiła dosyć głęboka korekta, stabilizacja i trend wzrostowy. Kurs franka utrzymywał się powyżej trzech złotych od dłuższego czasu. Wszystko co się ostatnio wydarzyło było kwestią momentu kiedy frank przebije się wyraźnie powyżej 3 złoty. Jednak istotne jest to że jeśli następują nagłe wzrosty, równie nagle te trendy się odwracają i równie dynamicznie zaczyna się ruch w przeciwnym kierunku.

To co można radzić wszystkim kredytobiorcą którzy mają kredyty we frankach szwajcarskich to to aby nie poddawali się panice. Nie wolno na podstawie takiego jednego ruchu, czy jednej informacji, natychmiast panikować i biec aby kredyt przewalutować. Często okazuje się że kiedy przewalutujemy nasz kredyt to waluta którą oryginalnie zaciągneliśmy zaczyna na nowo się osłabiać. Tym bardziej że jeżeli już bierzemy kredyt w walucie to musimy patrzeć na ten kurs w perspektywie dwudziestu, trzydziestu czy minimum piętnastu lat. W ten sposób powinniśmy wyliczyć swoje ewentualne zyski i straty.

Euro a frank szwajcarski

Euro relatywnie było słabsze, nie wzmacniało i nie utrzymywało się na tak wysokim poziomie jak frank szwajcarski. Euro słabło po bardzo mocnych wzrostach w 2008 roku aż do początku roku 2009. Wtedy kiedy zaczęła się hossa na rynkach papierów wartościowych rozpoczeło się osłabianie euro ale także wzmacnianie złotego. Euro dosyć mocno straciło na wartości i nie odrobiło tej straty, dalej utrzymując się w granicach od 3 złotych 90 kilku groszy do 4 złotych.

Kogo w tej chwili w Polsce stać na kredyt hipoteczny to pytanie które nurtuje wielu ekspertów. Jak już wiadomo skuteczne otrzymanie pozwolenia kredytowego zależy głownie od dwóch czynników. Czy ma się własne oszczędności i czy jest się w stanie udowodnić bankowi posiadanie wkładu własnego – wkładu na poziomie minimum dziesięć (najlepiej dwadzieścia) procent.

Średnie dochody a zdolność kredytowa

Jeżeli jedna osoba w rodzinie pracuje to przy średnich dochodach nie ma czego szukać na rynku kredytowym – tak twierdzą przedstawiciele większych banków. Tutaj na pewno potrzebne rozwiązanie są inne, czyli rozwiązania pobudzające skłonność do długoterminowego oszczędzania. Eksperci twierdzą że tego nam w Polsce jeszcze brakuje.

Ceny nieruchomości na Polskim rynku a zdolność kredytowa

Ceny nieruchomości mają wpływ na zdolność kredytową. Jeżeli ceny nieruchomości idą w górę to ludzie mogą rzadziej pozwolić sobie na mieszkanie. Ja się okazuje ceny się ustabilizowały a nawet, można powiedzieć, miała miejsce korekta w duł we wszystkich lokalizacjach. Po za tym, dla potencjalnych nabywców dobrą wiadomością jest fakt że na rynku znowu się pojawiła liczba mieszkań gotowych a nie sprzedanych. One oczywiście strukturą może nie odpowiadają zapotrzebowaniu ale to jest dobry sygnał który zwalnia nas z obowiązku pospiesznego zdecydowania się o wyborze nowego czy własnego mieszkania. Jest czas na to by spokojnie przejrzeć oferty i zastanowić się nad tym na co nas stać.

Stabilizacja na rynku nieruchomości

Eksperci twierdzą że stabilizacja raczej będzie, dużo nowych inwestycji jest rozpoczynanych; co prawda deweloperzy nie mają problemów ze zbyciem nowych inwestycji bo tutaj oczywiście zainteresowanie jest spore ale to zawsze dotyczyło tych nowych inwestycji. One są z reguły bardziej atrakcyjniejsze cenowo niż te poprzednie.

Mieszkania na rynku wtórnym czy nowe mieszkania deweloperskie

Eksperci twierdzą że do póki program rodzina na swoim zostanie w teraźniejszej formie to rynek wtórny powinien się cieszyć tym samym a nawet większym zainteresowaniem. To praktycznie ostatnia szansa skorzystania z programu rodzina na swoim i poszukania czegoś tańszego na wtórnym rynku.

Kto może udzielać się po kredyt hipoteczny w ramach programu rodzina na swoim?

Docelowymi kredytobiorcami w ramach programu rodzina na swoim są małżeństwa bądź osoby samotnie wychowujące przynajmniej jedno dziecko z tymże chodzi tutaj o dziecko małoletnie bądź dziecko objęte zasiłkiem pielęgnacyjnym lub to które uczy się i nie ukończyło 25 roku życia. W chwili ubiegania się o kredyt preferencyjny osoba nie może być właścicielem innej nieruchomości, wynajmować inną nieruchomość bądź posiadać własnościowe lub lokatorskie prawo do mieszkania spółdzielczego. Jest jednak jeden wyjątek – jeżeli osoba wynajmuje mieszkanie bądź posiada prawo do mieszkania spółdzielczego może ubiegać się o taki kredyt jeśli w przeciągu sześciu miesięcy zrezygnuje z wynajmu lub pozbędzie się tej własności.

W jakiej walucie możemy zaciągnąć taki kredyt?

W tej chwili kredyt hipoteczny preferencyjny udzielany jest wyłącznie w złotówkach. W ten sposób bank gospodarstwa krajowego chce wpłynąć na popularyzacje kredytów złotowych które o ostatnim czasie były troszeczkę na dalszym planie. Warto jest jednak zwrócić uwagę na to że docelowym kredytobiorcą takiego kredytu preferencyjnego są osoby które nie są w stanie spłacać kredytu hipotecznego i w związkowy z tym potrzebują do niego dopłat. Z tego względu takie osoby nie mogą pożyczać w walutach obcych ponieważ kredyty walutowe obarczone są bardzo dużym ryzykiem związanym z wahaniami kursów walutowych które jak pokazała historia ostatnich dwóch lat może zaowocować tym że wartość kredytu w krótkim czasie może wzrosnąć nawet dwukrotnie i to będzie skutkowało tym że kredytobiorcy nie będą w stanie obsługiwać swego długu. Istnieje jednak możliwość że kredytobiorca może zrefinansować taki kredyt bądź zmienić walutę na obcą ale tylko po ośmiu latach od jego zaciągnięcia czyli kiedy rządowa pomoc ubiegnie końcu.

Jakie warunki powinna spełniać taka nieruchomość którą chcemy zaciągnąć w programie rodzina na swoim?

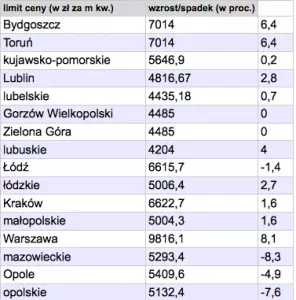

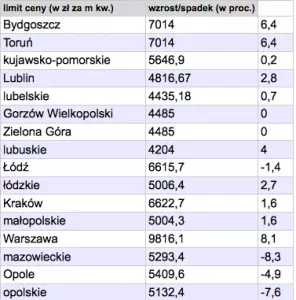

Rozważając trzeba wziąć pod uwagę dwie cechy takiej nieruchomości: powierzchnie oraz cenę metra kwadratowego. Przedmiotem kredytowania kredytu preferencyjnego może być tylko mieszkanie bądź dom jednorodzinny tyle że w przypadku mieszkania jego powierzchnia nie może przekroczyć 75 metrów kwadratowych natomiast w przypadku domu jednorodzinnego jego powierzchnia nie może przekroczyć 140 metrów kwadratowych. Dopłaty do kredytów preferencyjnych nie obejmują całej powierzchni mieszkania ponieważ w przypadku mieszkań dopłata będzie obejmowała tylko 50 metrów kwadratowych. Natomiast w przypadku domów jednorodzinnych dopłaty obejmują maksymalnie do 70 metrów kwadratowych mieszkania. Inną kwestią są także ograniczenia. Tutaj co kwartał ogłaszane są wskaźniki które wyznaczają maksymalną cenę metra kwadratowego kredytowanego mieszkania. W tej chwili najwyższy wskaźnik obowiązuje w Warszawie i jego wartość przekracza 9 tysięcy złotych. Dla innych miast wojewódzkich oraz dla województw wskaźniki są dużo niższe i sięgają od 5 do 8 tysięcy złotych za metr kwadratowy.

Kredyt mieszkaniowy z dopłatą od 1 kwietnia:

*limity zmieniają się w innym terminie

Źródło: BGK, urzędy wojewódzkie, Gazeta Wyborcza

Czy odwrócona hipoteka przyjmie się w Polsce zastanawia wielu. Jeżeli bierzemy pod uwagę młodych emerytów czyli osoby zaraz po sześćdziesiątce czyli te które mają szanse uzyskać teoretycznie taki produkt. Jeśli taka osoba będzie długo żyła, 30 lat może nawet więcej (czego oczywiście bank może się obawiać udzielając takiego kredytu), to wyjdzie nam nie 800 złotych renty a sto lub dwieście. Musimy brać pod uwagę przede wszystkim wartość mieszkania jakim dysponują obecne emeryci. Jest to pokolenie powojenne a więc są to osoby na ogół które nie miały kiedy się dorobić. Ich mieszkania to lokale w często budynkach kilku dziesięciu letnich, wielka płyta, lokale zaniedbane ponieważ od dłuższego czasu nie były remontowane. Z tego względu nie ma najmniejszych szans aby banki chciały się w takich lokalach zabezpieczać. Biorąc pod uwagę to że jeszcze przez dwadzieścia, może nawet więcej lat, nie odzyskają swoich pieniędzy.

Z drugiej strony banki też mówią o tym że to dożywotnie to też jest takie umowne hasło bo mowa o dwudziestu, może dwudziestu kilku latach to realne założenie. Bank musi brać pod uwagę nie jak długo wypłaca rentę ale kiedy nastąpi zwrot kapitału. Zwrot kapitału nastąpi po zgonie i sprzedaży mieszkania więc nawet jeżeli bank wypłaca przez 10 lat tą rentę kapitałową to i tak musi czekać lat dwadzieścia czy trzydzieści – czasem tak będzie – aby odzyskać swoje pieniądze.

Więc kiedy ta odwrócona hipoteka będzie opłacała się takiemu emerytowi żeby mógł zwrócić się do banku i rzeczywiście wybrać to rozwiązanie. W opiniach ekspertów ma to szansę gdzieś tak za piętnaście lub dwadzieścia lat kiedy to emerytami będą osoby które czegoś tam się miały szansę dorobić, czyli kiedy ich mieszkania będą miały określoną wartość. Dzisiaj aby podejść do odwróconej hipoteki musimy zakładać że jest to mieszkanie warte co najmniej 500 tysięcy aby to się opłaciło. Po zatym pamiętajmy jeszcze o jednym. My Polacy jesteśmy bardzo rodzinni i nie po to się dorabialiśmy żeby przekazać nic naszym dzieciom.

Kredyt hipoteczny to wielkie zobowiązanie. Coraz częściej okazuje się że banki sprawdzają, nie tylko nas i naszą zdolność kredytową, lecz również dewelopera który nasze wymarzone mieszkanie ma nam zbudować. Banki posiadają swój (nieformalny) “ranking deweloperów” którzy cieszą się ich największym zaufaniem. Każdy deweloper jest sprawdzany przez bank przed udzieleniem kredytu. Są jednak tacy których banki ściśle przepatrują i umieszczają ich na tzw. listach deweloperskich. Aby być na szczycie jednej z takich list trzeba spełnić kilka warunków między innymi trzeba być firmą która jest bankowi znana i posiadać kilka ukończonych nieruchomości. Generalnie duże firmy developerskie nie mają zbytnich problemów z bankowym zaufaniem.

Czy dzięki temu że bank sprawdza tak developerów my kredytobiorcy możemy czuć się bezpieczniej?

Niekoniecznie. Bank sprawdza na tyle ile może lecz w trakcie inwestycji zdarzają się różne historie. Kredyt hipoteczny to długoterminowa inwestycja i kondycja dewelopera w danym momencie nie musi oznaczać że za chwile będzie też dobrze. Sytuacja na rynku, kryzys który się ostatnio wydarzył z powodu którego wiele inwestycji zostało po prostu zamrożonych, spowodował że większość mniejszych firm deweloperskich miało odrobinę większe trudności w pozyskaniu kredytu. Jednak obecnie widać trend gdzie projekty zostają odmrażane i rynek coraz bardziej rusza się w kierunku nowych inwestycji. Z tego względu nawiązuje się pytanie czy warto jest brać kredyt hipoteczny w tym samym banku który finansuje inwestycje naszego dewelopera. Otóż to zależy. Przeważnie banki które finansują danego dewelopera mają oferty specjalne dla klientów którzy tą inwestycje chcą nabyć. Jadnak zawsze warto porównać inne oferty.

Kredyt mieszkaniowy to bardzo popularna inwestycja. Generalnie kredyty hipoteczne cieszą się popytem u ludzi młodych lecz często nas zastanawia jak banki zarabiają na naszych starszych obywatelach. Odpowiedź – odwrócona hipoteka czyli mieszkanie zamiast wnuczkom bankowi. W zamian seniorzy otrzymają dożywotnie renty a po ich śmierci banki przejmują mieszkania. Mimo że na rynku jest już taka możliwość rząd chce doprecyzować zasady odwróconej hipoteki. Odwrócona hipoteka sprawdziła się w Stanach Zjednoczonych, Wielkiej Brytanii i Niemczech więc czy będzie tak samo w Polsce? Nad tym założeniem zastanawia się wielu ekonomistów. Faktycznie w krajach zachodnich nie ma takiej tradycji jaka wytworzyła się u nas przez te ostatnie dekady. Polacy słyną z rodzinności i jakby podkreślić tą wartość tradycyjnie przekazują mieszkania kolejnemu pokoleniu. Jednak jeśli nie mamy komu przekazać naszej nieruchomości to można podpisać umowę z bankiem który wypłaci nam co miesięczną rentę w zamian za mieszkanie przekazane po śmierci. Ustawa rządu zabezpiecza też spadkobierców przed przejęciem mieszkania za bezcen w przypadku gdyby starsza osoba zmarła kilka lat po podpisaniu umowy. Ustawa ta mówi że spadkobiercy będą mieli prawo w dowolnym momencie (do sześciu/dwunastu miesięcy) po śmierci osoby bliskiej wykupić to mieszkanie czyli oddać te pieniądze bankowi.

Bank zanim podpisze umowę dokona wyceny mieszkania. Bank będzie brał pod uwagę nie całą wartość nieruchomości ale na przykład 50 czy 60 procent. A to oznacza mniej niż więcej że często nasze mieszkanie, nie koniecznie w centrum dużego miasta tylko na jego obrzeżach, nie będzie warte milion czy dwa miliony złotych tylko znacznie mniej. Jeśli więc założymy że posiadamy mieszkanie warte 300 tysięcy złotych to bank co miesiąc mógłby wypłacić kobiecie około 550 złotych a mężczyźnie około 800 złotych. A to oznacza wykup przez bank od mężczyzny mieszkania wartego 300 tysięcy złotych w 18 lat. A od kobiety w 23 lata płacąc przy tym 160 tysięcy złotych. Warto zauważyć że to my musimy skalkulować okres w jakim musi być wypłacana ta odwrócona hipoteka. Przecież nie chcemy by zdarzyło się tak że pieniądze się skończyły a my mamy po 80 czy 90 lat.

Kredyty hipoteczne niemal dla każdego. Można tak powiedzieć z całą odpowiedzialnością ponieważ dzisiaj widać wyraźnie że banki w znaczny sposób poluzowały swoją politykę kredytową. Pieniądze na zakup nieruchomości uzyskują także te osoby które kilka miesięcy temu odchodziły z kwitkiem i tym samym bez szans na własne cztery kąty. Wśród banków są też takie które proponują kredyty nawet do stu dwudziestu procent wartości nieruchomości. Jak wielu nowo-powstałych kredytobiorców twierdzi – banki po prostu zaczęły darzyć ludzi ponownym zaufaniem. Marże kredytowe spadają, rośnie dostępność kredytów i maksymalne LTV (z ang. loan to value) czyli banki nie wymagają wkładu własnego. Dodatkowo rośnie także średnia pensja która bardzo dobrze wpływa na zdolność kredytową. Już cztery banki są gotowe pożyczać pieniądze na ponad sto procent wartości nieruchomości są to: Alior Bank który jest gotowy pożyczyć 120% więcej niż jest warte mieszkanie, mBank razem z MultiBank oferują 110%, a Allianz daje nam 105%. Odwilż widać też w marżach. W ostatnich tygodniach ceny kredytów lekko spadły. Średnia marża na rynku dla kredytu w złotym waha się w okolicach dwóch procent.

Dostępność kredytów się poprawia ale wciąż polityka banków jest ostrożna. Dwuosobowa rodzina z dzieckiem zarabiająca dwie średnie krajowe czyli netto pięć tysięcy złotych może dziś liczyć średnio na kredyt w wysokości 400 tysięcy złotych ale na przykład Polbank EFG jest wstanie pożyczyć takiej rodzinie prawie pół miliona a Nordea niewiele ponad 300 tysięcy. Bankowcy twierdzą że to otwarcie jest teraz robione w sposób bardziej dojrzały i spokojniejszy a niżeli dwa lata temu. Jednak jedno jest pewne – banki wciąż posiadają wystarczające kwoty aby to otwarcie rozszerzyć. W kryzysowym 2009 roku akcja kredytowa zmalała o dwa miliardy złotych. W tym samym czasie na lokatach i kontach banki zgromadziły prawie 50 miliardów złotych i właśnie to pokazuje że mają amunicje na dzisiejszą kredytową ofensywę.

źródła: Open Finanse (banki), Deloitte (KNF)

Zaciągając kredyt większość z nas zakłada że spłaci go w określonym terminie bez szczególnych problemów. Rzeczywiście jeżeli mądrze gospodarujemy domowym budżetem tak się zwykle dzieje. Uważajmy jednak by nie przytrafiło nam się to co przeciętnemu Kowalskiemu.

Przypuśćmy sobie że w pewnym średniego zaludnienia mieście żyje sobie pan Jan Kowalski. Jest on właścicielem biura podróży. W jego mieście jest wiele podobnym biur i Kowalskiemu wiodło by się nie najlepiej gdyby nie natrafił na pewną nisze rynkową. Tą niszą okazała się organizacja wczasów do Egiptu. Interes się wspaniale rozwijał. Pan Kowalski zamówień miał dużo i zaczął zarabiać doskonale. Dlatego wkrótce uznał że mógłby żyć jak przystało na człowieka o jego pokrojach zarobkowych. Kowalski wziął więc kredyt hipoteczny i postawił sobie piękny dom. Do pięknego domu pasują też piękne meble zatem nasz Kowalski także je nabył – na raty. Potem wszystko poszło z górki. Pan Kowalski stwierdził że przydałby mu się elegancki samochód. A do eleganckiego samochodu pasuje piękny garnitur. Kowalski wszystko to brał na kredyt.

Jan Kowalski nie martwił się że ma długi ponieważ posiadał takie dochody że wystarczało mu na spłatę rat i jeszcze sporo pozostawało na różne przyjemności. Banki chętnie udzielały mu pożyczek tak więc Kowalski przywykł do życia na kredyt i zaczął wydawać więcej niż zarabiał. Niestety nagle w Egipcie wybuchła rewolucja, państwo obległo w demonstrujących, przy tym unieruchamiając turystykę przyjezdną. Za jednym więc zamachem pan Kowalski stracił cały rynek docelowy.

Poprzez to niespodziewane wydarzenie Jan Kowalski nie był wstanie spłacić swoich dotychczasowych zobowiązań z bieżących dochodów zatem znalazł się w sytuacji nadmiernego zadłużenia. Sam uważał że winę za to ponoszą strajkujący ale my wiemy że stało się tak ponieważ stracił on kontrole nad swoim budżetem. Kowalski tak bardzo przyzwyczaił się do wysokiego standardu życia że nie potrafił z niego zrezygnować. Zaciągał wciąż nowe kredyty próbując w ten sposób pokryć stare zobowiązania. Pieniędzy wystarczało mu jedynie na spłatę odsetek bowiem nadal kupował sobie piękne garnitury i inne luksusowe rzeczy. W końcu przestał płacić rachunki za ogrzewanie i oświetlenie domu. Wierzyciele wciąż przesyłali mu listy z żądaniami zwrotu długów. Kowalskiego tak bardzo frustrowała ta korespondencja że przestał w ogóle ją odbierać. Nasz bohater wpadł w tak zwaną spirale zadłużenia.

Jak pan Kowalski wyszedł z zadłużenia.

To że Kowalski nie przyjmuje korespondencji nie oznacza że treść go nie obowiązuje. Jeżeli na przykład bank lub skok poinformuje dłużnika listownie o wypowiedzeniu umowy kredytowej a on dwukrotnie takiego listu nie odbierze to wypowiedzenie umowy i tak jest ważne. W przypadku sporu dłużnik nie może się tłumaczyć że o niczym nie wiedział ponieważ jego obowiązkiem jest odbiór nadsyłanych korespondencji. Jest więc oczywiste że najważniejszą sprawą jaką Kowalski musi podjąć jest odebranie korespondencji i podjęcie rozmów z wierzycielami. Po pierwsze pan Jan nie powinien traktować instytucji finansowej jak wroga. W czasie takich rozmów najważniejsze jest by pokazać że człowiek angażuje się w takie sprawy i zależy mu na wypracowaniu porozumienia. Nie powinien też oczekiwać że bank rozstrzygnie sprawę za niego lecz samemu zaproponować warunki ugody. Pan Kowalski może na przykład poprosić o wydłużenie okresu kredytowania lub o zawieszenie spłaty kredytu do momentu odzyskania płodności finansowej. Ugoda z kredytodawcą powinna się opierać na warunkach możliwych do zaakceptowania przez obydwie strony. Dobrze też by ustaliły one wspólnie rozsądny plan wyjścia z zadłużenia. Ułatwi to dłużnikowi kontrole nad jego finansami i uchroni przed zaciąganiem kolejnych zobowiązań.

Kowalski zrobił tak jak rozsądny kredytobiorca: porozumiał się z wierzycielami, posprzedawał co tylko mógł, znalazł prace w biurze specjalizującym się turystyką przyjezdną. Kowalski starannie analizował swoje dochody i wydatki. Unikał kupowania rzeczy bez których doskonale mógł się obejść. Odkładał część każdej pensji na spłatę kredytu i w końcu wydobył się z długów. Kowalski odzyskał kontrole nad swoimi finansami i nauczył się planować własny budżet. Krótko mówiąc stał się wolny.

Czym jest kredyt denominowany?

Przy ubieganiu się o kredyt hipoteczny mamy do wyboru dwie formy kredytu. Pierwszą jest kredyt udzielany w złotówkach. Natomiast drugą jest kredyt walutowy, czyli wybieramy kredyt hipoteczny w walucie którą nam bank oferuje i w odpowiednim momencie (najczęściej przy podpisaniu umowy) następuje przeliczenie wnioskowej kwoty kredytu. Obecnie najbardziej popularnym kredytem walutowym jest kredyt w euro więc załóżmy że przeliczamy wnioskową kwotę kredytu która wynosi 400 tysięcy na wybraną walutę. Przy założeniu że euro wynosi w danym dniu 4 złote dostajemy kredyt w wysokości 100 tysięcy euro i to obowiązuje nas aż do spłaty kredytu.

Wielu twierdzi iż kredyty denominowane są popularne gdy polska waluta nie jest stabilna jednak

klient zawsze szuka najtańszej formy kredytu. Pamiętajmy o tym że większość Polaków ubiegających się o kredyt to nie są osoby zarabiające po kilkanaście tysięcy złoty miesięcznie. Często kupującymi mieszkania są osoby których dochody sięgają trzech lub czterech tysięcy złotych na miesiąc. W związku z tym różnica w racie rzędu 500/600 złotych jest ogromnym bonusem w sytuacji kiedy bierzemy kredyt walutowy. Oczywiście mamy tu pewne ryzyka związane z wahaniami kursów ale pamiętajmy o tym że w tej chwili jesteśmy jeszcze w fazie kiedy złotówka jest bardzo słaba szczególnie wobec euro w związku z tym to ryzyko kursowe jest minimalne. Można powiedzieć że jest wręcz przeciwnie. Wszyscy Ci którzy uzyskali dziś kredyt w Euro najprawdopodobniej sporo wygrają na spadku kursu Euro wobec złotówki czyli w tym momencie część kredytu sama się spłaci.

W 2010 roku został wydany przez Urząd Komisji Nadzoru Finansowego raport o sytuacji banków na koniec 2009 roku gdzie okazało się że kredyty walutowe spłacają się rewelacyjnie. Jeżeli spojrzymy na spłacalność kredytów hipotecznych złotówkowych i walutowych, patrząc na liczby kredytów zagrożonych to około jednego procenta kredytów walutowych jest w sytuacji kredytu zagrożonego w porównaniu z 2,4% złotówkowych. Wielu ekspertów oczekuje podobne dane za rok 2010.

Marże kredytów zaczynają ponownie wracać do poziomów przed kryzysowych czyli w okolicach jednego procenta. Na kredyty mieszkaniowe z takimi marżami klienci muszą jednak sobie zapracować czyli zapłacić. Jak wielu ekspertów wskazuje raczej nie ma szans byśmy dostali marże poniżej jednego punktu procentowego bez jakiegoś -na przykład- dodatkowego obowiązkowego ubezpieczenia. W taki sposób banki odbijają sobie troszeczkę to co tracą przez to że zaoferują nam niską marże. Bank potrafi ukryć koszty kredytów przed klientem na różne sposoby. Standardem jest konto bankowe oraz karta kredytowa. Aby klienta w całości ’połuknąć’ czyli przenieść go ze wszystkich innych banków do siebie i inkasować na nim wszelkie inny prowizje, bank oprócz niskiej marży da nam konto oraz kartę kredytową.

Najlepsze oferty niskiej marży na rynku pozwalają zejść z nią poniżej jednego procenta tak jak w BZ WBK ale pod warunkiem założenia konta, przelania na nie 2000 złotych. Do tego dochodzi trzy i pół procentowa prowizja. ING Bank Śląski zejdzie z marżą do 1,05% ale pobierze prawie trzy procent prowizji i założy nam konto. Konta i jeszcze obowiązkowo karty kredytowej za obniżkę marży do 1,10% wymaga Deutsche Bank. PKO Bank Polski zejdzie do 1,52% w zamian za konto a mBank i MultiBank obniżą marże o połowę do 1,50% ale dorzucą nam konto, kartę kredytową i cały pakiet ubezpieczeń.

Są też reklamy kredytów które kuszą jeszcze niższymi marżami ale zwykle są to promocje kiedy to obniżona marża obowiązuje przez rok, dwa lub trzy lata a potem wraca na wyższy poziom. O rzeczywistym koszcie kredytu świadczy kwota którą będzie trzeba oddać bankowi w ciągu trzydziestu lat. W ten sposób warto sprawdzić która z ofert jest rzeczywiście najtańsza.