Zaciągając kredyt hipoteczny razem z bankiem, doradcą, lub inną instytucją finansową, ustalamy warunki kredytowej spłaty. Dostajemy dokładną tabelę rat, informacje o oprocentowaniu, prowizji i innych kosztach. Wydaje nam się że wszystko jest już ustalone, jednak niestety tak do końca nie jest. Otóż, jest jeszcze jeden czynnik który bezpośrednio wpływa na wysokość raty naszego kredytu, tym czynnikiem jest – inflacja.

Co to jest inflacja?

Inflacja to stały wzrost przeciętnego poziomu cen w gospodarce. Sprawia ona kłopot nie tylko oszczędzającym, ale również kredytobiorcom – wysoka inflacja powoduje wyższe raty i oprocentowanie kredytów.

Inflacje ciężko jest przewidzieć ponieważ nie jest ona jednorazową zmianą cen dóbr czy usług, związaną np. ze zmianą stawki podatku od towarów i usług. Inflacją jest systematyczny, trwający przez dłuższy czas, wzrost cen różnego rodzaju towarów. Inflacja jest groźna dla tego że pozbawia nas dotychczasowej wartości pieniądza który wcześniej zarobiliśmy.

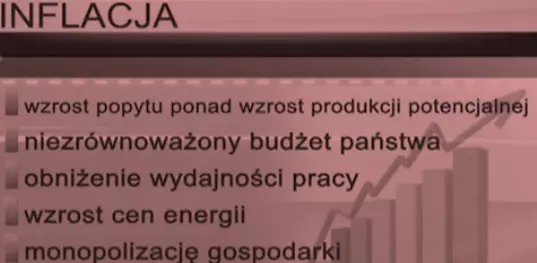

Przyczyny inflacji

Przyczyny inflacji są różne. Zwykle inflacja spowodowana jest zbyt dużymi wydatkami z budżetu państwowego, żeby pokryć braki bank centralny dodrukowuje pieniądze (ich wartość wtedy maleje). Inną przyczyną są rosnące koszty energii, za nimi idą koszty paliw a to przekłada się bardzo szybko na opłaty związane z transportem – w sumie powoduje to wzrost cen. Inflacje może też powodować załamanie gospodarcze, obniżenie wydajności pracy, ale przede wszystkim wzrost kosztów produkcji.

Szkodliwa inflacja?

Inflacja jest szkodliwa wtedy kiedy przychodzi niepodziewanie. Najwięcej na inflacji tracą oszczędzający w tzw. skarpecie, pieniądze nie są oprocentowane a więc nie pracują na odsetki.

Stratę ponoszą też banki. Jeśli pożyczają pieniądze na długi okres to w momencie spłaty pieniądze mają dla banków mniejszą siłę nabywczą. Wreszcie inflacje odczuwają też znacząco dobrze zarabiający, jeśli w związku z inflacją dostają podwyżkę to często wchodzą w wyższy próg podatkowy – czyli dużo większa część ich dochodów wraca do kasy państwa.

Inflacja jest bardzo szkodliwa dla konsumentów, zmniejsza inwestycje, powoduje podniesienie poziomu stóp procentowych, zwiększają się koszty finansowe.

Spirala inflacyjna

Z inflacją wiąże się nieodłącznie spirala inflacyjna. W dużym uproszczeniu to sytuacja gdy rosnące płace powodują wzrost kosztów produkcji i w konsekwencji wzrost cen, który zwiększa koszty utrzymania i wywołuje presje na dalsze żądania płacowe. Jeśli zostaną one zaspokojone spowodują dalszy wzrost kosztów i cen, w rezultacie ceny, koszty i płace windują się wzajemnie na coraz wyższy poziom.

Jak zauważyć inflacje?

Najłatwiej zauważyć że mamy do czynienia z inflacją gdy szybko podnosi się oprocentowanie depozytów bankowych. Oczywiście idzie to w parze z rosnącym poziomem stóp procentowych określanym przez Radę Polityki Pieniężnej.

Dla gospodarki inflacja nie jest korzystna ponieważ powoduje duże zamieszanie w kalkulacji kosztów produkcji, rodzi ona niepewność w przewidywaniu wzrostu realnych zysków, co wpływa destabilizująco na działalność gospodarczą i zniechęca do podejmowania inwestycji. Zarówno inflacja jak i deflacja (czyli proces trwałego obniżania się cen) są zjawiskami niekorzystnymi dla gospodarki. Zdaniem wielu ekonomistów najbardziej optymalną sytuacją jest ta gdy mamy niską, ale stabilną stopę inflacyjną. Dlatego przy zaciąganiu kredytów pamiętajmy że wraz z inflacją wzrasta realna wartość rat regulowanych na początku cyklu spłat kredytu. A im inflacja jest wyższa, tym mniej przewidywalna.

Możemy wyróżnić różne rodzaje inflacji ze względu na jej nasilenie:

Inflacja pełzająca – 1-3%

Inflacja krocząca – 5-15%

Inflacja galopująca – powyżej 15%

Hiperinflacja – powyżej 50%